子供の将来に向けての準備として、学資保険ではなくジュニアNISAを使うことにしています。

しかしながら決めてからかなり時間が経ってしまい、今さらと思うようになりましたがようやくジュニアNISAを開設しました。

ジュニアNISA口座での運用は小さい子供を持つ家庭には重要なツールになりますので個人的にはおすすめだと考えています。

ジュニアNISAとは

そもそもジュニアNISAとは、未成年者(0~19歳)を対象に、年間80万円分の上場株式、株式投資信託等の配当・譲渡益等が非課税となる制度です。

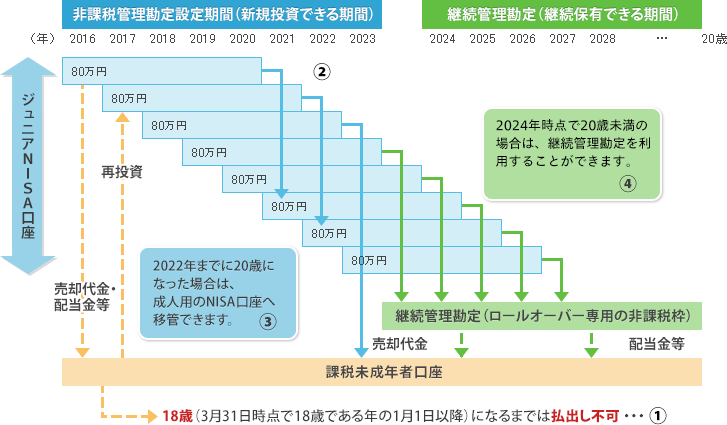

文章で説明しても理解しにくいので、下記図表を参照頂くと分かりやすいかと思います。

出典:マネックス証券

ジュニアNISAでは原則18歳になるまで出金をすることができませんでしたが、他NISAと比較して人気が無かったため、廃止が決定した際にこの制限が撤廃されました。

ジュニアNISAを選択する理由

ジュニアNISAには節税効果がありますが、良いことばかりではないので、活用するには特性を把握しておく必要があります。

ジュニアNISAを始めるメリット

- 上限1年80万で子どもの教育資金を非課税で準備できる

- 5年以上はロールオーバーでき、ロールオーバー上限額がなし

- 引き出し制限が撤廃され、2024年以降払い出しがいつでも可能

上限1年80万で子どもの教育資金を非課税で準備できる

2021年から始めると240万円(80万円×3年)が非課税枠で利用可能です。

これを5%で運用すると、今年生まれた子供の口座で18歳までに520万円にもなり、複利の効果は素晴らしいです。

ジュニアNISAではこの利益が非課税となり、節税効果は約56万円の節税効果となります。

5年以上はロールオーバーでき、ロールオーバー上限額がなし

運用期間は5年間非課税ですが、5年間が満了したあともロールオーバー制度を利用すれば、子どもが20歳になるまで非課税で運用することができます。

この際のロールオーバーの上限額もないので、そのまま運用ができます。

引き出し制限が撤廃され、2024年以降払い出しがいつでも可能

廃止決定前までは18歳までは払い出しできなかったのものが、2024年以降であればいつでも払い出しが可能となります。

子供の大学進学時に向けた資金準備が狙いなのは理解できますが、先のことは分からないし、進学先によっては18歳では遅い場合もあるので、ありがたい変更です。

ジュニアNISAを始めるデメリット

- 元本割れリスクがある

- 金融機関の途中変更ができない

- 2023年で制度が廃止される

元本割れリスクがある

投資であり元本保証ではないので、リスクがあることは理解しておく必要がります。

個人の判断に依存しますが、どの投資商品を選択するかでリスクも増減しますので、商品選択も含めリスクを把握する必要があります。

リスクがある点で生活資金とは分離した上で活用する必要があります。

金融機関の途中変更ができない

他NISAでは金融機関の変更が可能ですが、ジュニアNISAでは変更できません。

ただしこの点は大手証券会社を選択していれば、金融機関を変更が必要な理由はあまり出てこないだろうと個人的には考えています。

2023年で制度が廃止される

皮肉なことに廃止が決定したことで、制度が改善されたのですがやはり残り3年しか積立期間が残されていない点は残念です。

初めてから5年あればよいのですが。

学資保険はだめなのか

子供の教育資金として昔から学資保険が一般的でよく利用されてきた印象があります。

学資保険にもメリットはありますので、これらの特徴を把握しておいた上で選択必要があります。

学資保険を始めるメリット

- 積み立てた額が確実に教育資金として用意できる

- 保障がついている

積み立てた額が確実に教育資金として用意できる

一番のメリットとして考えられるのが満期まで積み立てれば、保険商品毎の返礼率に応じて確実な額を準備できる。

保障がついている

契約者に万が一のことが起こった場合、以降の保険料は払込免除となり、満期保険金などは保障されます。

学資保険を始めるデメリット

- 途中解約すると元本割れのリスクがあり、満期まで資金を引き出せない

- 返礼率が株式長期運用の期待リターンより低い

- インフレに弱い

途中解約すると元本割れのリスクがあり、 満期まで資金を引き出せない

経済状況や教育資金が必要な時期は変わる可能性もありますが、途中で解約すると元本割れすることがあり、満期まで続けることが原則となります。

返礼率が株式長期運用の期待リターンより低い

返礼率が高くて105%程度であり、リスクはありますが米国株指数で一般的に見込める年利5%と比較すると期待リターンはかなり見劣りします。

インフレに弱い

コロナによる経済悪化に対する対策として世界中でお金の供給を増加させている状況であるため、これまで以上にインフレが懸念されており、払込時と満期時で貨幣価値が変動するリスクがあります。

我が家の教育資金準備の方針

ジュニアNISAと学資保険の特徴を踏まえ、我が家では2人の子供用にジュニアNISA口座を開設を選択しました。

個人的意見として保険は元本保証はあるものの、期待リターンの低さとインフレへの弱さが懸念点と大きいと判断しました。

活用方針

株式運用はリスクがあるのは理解した上で、これまでに逃した機会損失も踏まえて2021年から満額ジュニアNISAを活用する方針です。

こういった投信に関する話は夫婦意見が分かれる場合もありますが、自分はこの点では意見が一致しており、ありがたい限りです。

ジュニアNISAのメリットは理解していても80万円/年を一般的な給与から捻出するのはかなり難しいものです。

将来の備えによって、現状の生活に支障があってはなりません。

節税枠をフル活用するためにも当面3年の間は下記優先順位をつけて運用をしていく予定です。

- 確定拠出年金

- つみたてNISA

- ジュニアNISA

- 個別投資

子供二人分の年間160万円まで積み立ては厳しいですが、なるべくフル活用できるように収入増加と節約を頑張らないといけませんね。

昨年に上の子の分の口座開設のための資料請求は初めていたものの、下の子が今年生まれたこともあり2人分も一緒に始めようと思い、ずるずると8月まで来てしまいました。

2020年中に口座開設してS&P500連動再投資型の投資信託を購入した場合、2020年分12月から28%近く値上がりしていたことになっており、たらればにはなりますがその機会損失に後悔するばかりです。

ジュニアNISA活用を検討している方がいましたら、早期口座開設をおすすめします。